※この記事は令和7年5月現在の法令に基づいて作成しています。

こんにちは、新潟市で活動しているハル税理士事務所、税理士の佐々木です。

今回は相続の際に利用されることが多い「特定居住用宅地の80%減額の制度」について記載します。

この制度もQAとなるような部分が多く、まともに記載すると本が書けるレベルになるくらい細かい部分のある制度です。

よって、概略を記載していきます。

なお、相続の他のテーマはこちらから。

特定居住用宅地等の80%減額って何だろう?

社長

社長佐々木さん、相変わらず、相続のことで聞きたいのだが…。

私が家族で住んでいる家と土地は相続の時にはけっこう大きな相続税がかかるんだろうか?

相続の際に大きな相続税が発生する資産は「預金」「不動産」「株式」あたりでしょうか。

とくに、中小企業の社長さんのように「自社の株式」を保有し「家と土地」がある方ですと、簡単に相続税の非課税点を超える方が多いです。

とはいえ、土地については相続税の減額措置もけっこう多いです。

今回は、親族が使っている土地について相続税の80%引きが可能な「特定居住用宅地の80%減額の制度」についてです。

1.特定居住用宅地等の定義

まずは、この規定の対象となる「特定居住用宅地等」とは何なのか?

特定居住用宅地等は、相続開始の直前まで被相続人や被相続人と生計を一にしていた親族が居住用に使っていた宅地を言います。

一般的な例では、夫婦で住んでいた戸建てやマンションで一方が亡くなった場合が該当します。

たまにあるケースでは、親は新潟に住んでいるが、大学生である子が親の持つ東京のマンションに住んでいて、親が亡くなった場合も該当します(生計を一にしていた親族が居住用に使っていた宅地に該当)。

なお、借地権のような権利も対象に含まれます。

参考:国税庁 タックスアンサー No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

上記リンクのページの半ばに「特定居住用宅地等」がありますが、これだけ読んでもサッパリかと思います。

一般の方に向けた内容ではないです…。

まぁ、夫婦でとか子供とかと住んでいた自宅と考えればいいですかね?

だいたい、そのようなイメージです。

2.減額効果(80%)

タイトルにあるとおり、80%減額の効果があるんですよね?

特定居住用宅地の80%減額の制度の名前の通り、対象となった「土地」の評価額が80%減額されます。

ただし、面積の限界がありまして、330㎡までの面積について80%減額です。

例1)面積200㎡、評価額2,000万円の宅地の評価

➡ ①減額効果 2,000万円 × 80% = 1,600万円

②評価額 2,000万円 ー 1,600万円 = 400万円

例2)面積400㎡、評価額4,000万円の宅地の評価(330㎡を超えた場合)

➡ ①減額効果 4,000万円 × 330㎡/400㎡ × 80% = 2,640万円

②評価額 4,000万円 ー 2,640万円 = 1,360万円

なるほど、土地の面積が330㎡を超えたら使えないというわけでなく、330㎡までの面積について効果があるんですね。

3.適用するための条件

ふむ、夫婦で住んでいた戸建てなら必ず使えるのかな?

何か、使うための条件はあるのかな?

夫婦で住んでいた、または、生計を一にする親族(子など)が住んでいた居住用の戸建て・マンションであっても必ず使えるわけではありません。

相続する人によって、条件があります。

①配偶者が相続するケース

配偶者が宅地等を相続する場合、特に要件は設けられていません。

相続税は配偶者に優しめの税金です。

②生計を一にする親族(同居)が相続するケース

生計を一にする親族で同居の人(子など)が被相続人(親)の住んでいた宅地を相続する場合で、「特定居住用宅地の80%減額の制度」を利用するには条件があります。

- 相続税の申告期限まで土地を持ち続けていること

- 相続税の申告期限までその宅地等のうえに建っている建物に住んでいる

例えば、相続税の申告期限(被相続人の死亡の日の翌日から10か月を経過する日)までの間に、土地を売却してしまったら制度を使えない。

また、相続した土地を持って、その上の住居に住んでいたけど、申告期限までの間に他の家に引っ越してしまったら、これもまたダメということです。

③別居の親族が相続するケース

別居の親族でも、条件を満たすと「特定居住用宅地の80%減額の制度」を利用することができます。

- 被相続人に配偶者や同居の親族がいない

- 制度を利用しようとする別居親族は、相続開始前3年前まで持ち家に住んだことがない

- 相続した宅地を相続税の申告期限(被相続人の死亡日から10か月)まで保有する

- 相続開始時に居住している家屋を過去に所有していたことがない

- 日本国籍を有していること

これは、通称「家なき子特例」と呼ばれているものです。

親と離れて暮らす子供で、配偶者がいなくて3年以上賃貸暮らしの人をイメージして作られた制度ですね。

被相続人の親と別居して、別に暮らしてはいたものの、親の死をきっかけに親の戸建て・マンションなどを受け継ぐ場合の相続税の軽減を意識した制度です。

そして、親の戸建て・マンションを受け継ぐのであれば、「配偶者がいなくて、持ち家もない」状況を想定したものでしょうかね。

「持ち家に住んだことがない」つまり、賃貸暮らしの人を意識している制度です。

だから、「家なき子特例」という、不名誉というか変な呼び名が付けられています。

今の40代以上は安達祐実のドラマを覚えているでしょうが、今の時代、この「家なき子特例」という呼び名はどうにかした方がいいと思います…。

なお、賃貸であっても「形式上は賃貸」は含まれません。

例えば、夫が代表を務める法人の所有するマンションなどを借りている場合ですね。

夫婦でマンションの賃貸料を払っているけど、結局、夫の持つ法人にお金が流れる、そういう状況です。

この場合は、「相続開始前3年前まで持ち家に住んだことがない」を満たすことができません。

また、あまりないケースでしょうが「相続開始時に居住している家屋を過去に所有していたことがない」という条件は、平成30年に追加された条件です。

これは「リースバック」という、持ち家を売り、同時にその売り主から家を借りて住むという方法を防ぐためです。「特定居住用宅地の80%減額の制度」を利用するためだけに作られたような状況は認めない、ということです。

普通の方は、ほぼ意識しなくてよいです。

④共有の場合は?

例えば、父母が一緒に住んでいた家と土地ですが、父が亡くなり、母と子(別居で妻も自宅もある)が建物と土地を1/2ずつ受け継ぐ場合。

つまり共有している場合ですが、この場合には、母の受け継ぐ1/2分にだけ「特定居住用宅地の80%減額の制度」の適用があります。

参考:国税庁 その他法令解釈に関する情報 8 被相続人等の居住用宅地等を共有で取得し、その1人に小規模宅地等の特例の適用がある場合

当事務所としては、不動産の共有はお勧めしませんが、共有することになってしまった場合でも、持ち分については適用があるということです。

⑤申告が必要

この「特定居住用宅地の80%減額の制度」を利用するためには、上の条件を満たしたうえで相続税の申告が必要です。

申告なしに自動で適用されるものではありません。

申告が必要なんですね。

なら、この制度を使って相続税が0円になる場合でも申告しなきゃいけないんですね。

その通りで、この制度を使って0円申告になるケースも十分にあります。

4.適用の手続き

それで、佐々木さん。

相続の申告が必要なら、何か資料とか必要になるんでしょう?

ぜひ、教えてください。

「特定居住用宅地の80%減額の制度」を利用する際には、次のものが必要となります。

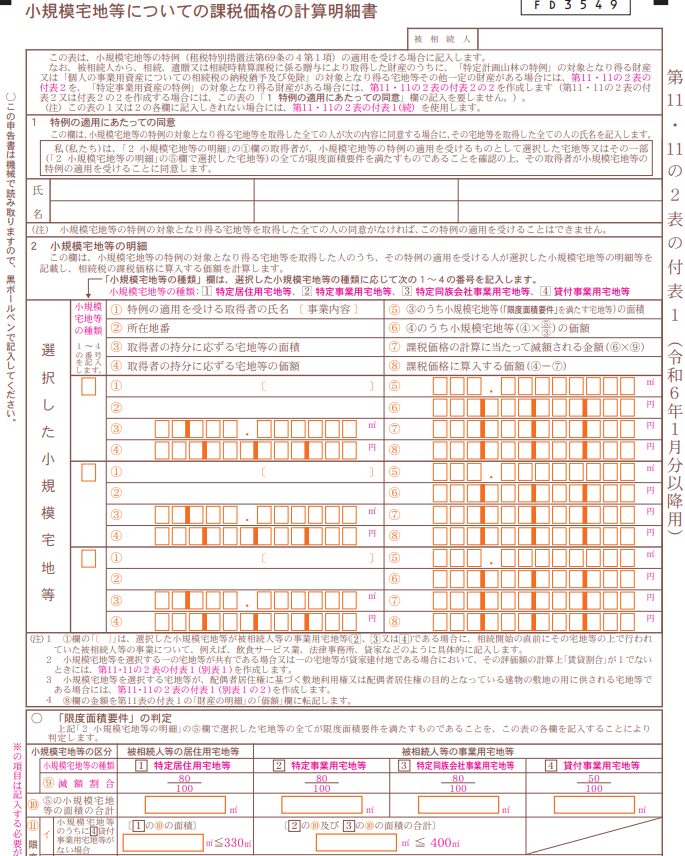

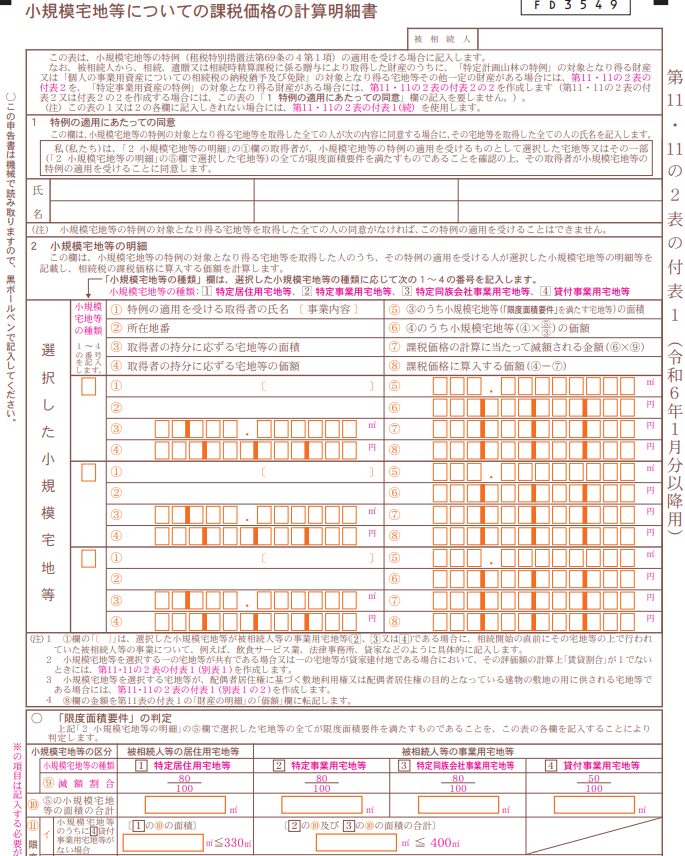

- 小規模宅地等についての課税価格の計算明細書(第11・11の2表の付表1、税理士に依頼すれば作成してくれます)

- 遺産分割協議書または遺言書の写し

- 相続人全員の印鑑証明書

- 被相続人の戸籍謄本(法定相続情報一覧図でもOK)

参考までに、相続税申告書の中の第11・11の2「小規模宅地等についての課税価格の計算明細書」です。

こんな表を作る必要があります。

上記のもののほかに、「家なき子特例」を利用する場合には、次のものも必要です。

- 相続開始前3年以内に居住していた家屋が、赤の他人の家屋である旨を証する書類(借家の賃貸借契約書など)

- 相続開始の時において自己の居住している家屋を相続開始前に所有していたことがないことを証する書類(例:戸籍の附票の写し)

けっこう提出物が多いですし、あまり自分で申告することはお勧めできない制度ですね。

まとめ

良い制度だね。

我が家にも当てはまるから、相続税がけっこう安くなるんじゃないかな?

しかし、これはとても自分たちで申告書なんて作れないな。

「特定居住用宅地の80%減額の制度」は自分でも調べながらで利用できる制度ではあります。

しかし、できれば税理士に依頼するか、最低でも相談してもらった方がよいでしょう。

「老人ホームに入っている場合は?」「2世帯住宅の場合は?」などマニアックな論点もありますし、他の土地の減額の制度である「貸付事業用宅地」のような制度との併用の可能性もあります。

きちんと適用できれば、80%引きになる制度ですので、うまく活用しましょう。

相続の相談はお気軽にどうぞ。